我们都生活在人工智能泡沫之中吗?循环交易的内幕及其创造的安静的金融循环 - 印度时报

作者:Vivek Dubey / TIMESOFINDIA.COM / Updated: Nov 22, 2025, 17:54 ISTShareAA+Text SizeSmallMediumLarge

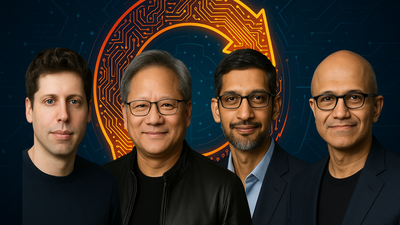

三年前,生成式人工智能几乎没有引起任何人的关注。三个月前,循环交易仅在大银行的私人会议上小声谈论。几周或几天前,这些循环仍然是一个小众话题。如今,它们是华尔街任何人都可以谈论的话题。随着投资的膨胀:从价值 1000 亿美元的芯片交易到数千兆瓦的数据中心项目,问题也越来越多。第一个问题是:这意味着什么?我们是否处于一个人工智能泡沫?越来越多的人工智能公司及其合作伙伴正在参与“循环”融资,在这种循环中,向人工智能初创企业注入资金的公司同时也向它们出售生存所需的基础设施。它创造了所谓的衔尾蛇生态系统,一种吞噬自己尾巴的自给自足的金融生物。随着数字从 1000 亿美元的芯片交易膨胀到数千兆瓦的数据中心项目,人们越来越质疑这一循环的可持续性。

循环内部:什么是循环交易

循环交易在理论上很简单,但在实践中却异常强大。一家人工智能公司从一家科技巨头那里获得巨额投资,然后承诺将这笔钱与同一投资者一起用于云计算、芯片和基础设施。

举一个最明显的例子:微软和英伟达对 Anthropic 的数十亿美元承诺。这家初创公司从两大巨头那里获得了约 150 亿美元,但同时承诺斥资 300 亿美元购买微软 Azure 云和 Nvidia GPU。从表面上看,这似乎是对 Anthropic 的巨大信心表现。事实上,大部分投资将通过长期基础设施合同直接回到微软和英伟达的口袋。

开放人工智能作为该行业的旗舰,它进一步推动了这种循环。据报道,Nvidia 已承诺投资高达 1000 亿美元;反过来,OpenAI 是全球 Nvidia GPU 的最大买家之一。AMD 达成了类似的协议,提供下一代芯片,同时授予 OpenAI 认股权证,使其能够以象征性价格购买 AMD 股份,这意味着 OpenAI 向 AMD 支付硬件费用,同时持有股权,如果 AMD 成功,这些股权将受益。与此同时,Oracle 已深深嵌入 OpenAI 的云后端。两家公司正在合作建设新的人工智能超级数据中心,名义价值超过 3000 亿美元。OpenAI 现已获得计算能力,但承诺在未来五年内向 Oracle 支付大致相同的金额。软银与 OpenAI 的安排在同一领域运作:软银向公司注入资金,同时为 OpenAI 的 Stargate 项目建设基础设施,然后 OpenAI 承诺在未来十年内支付该项目的费用。这个循环很紧密,利润丰厚,而且规模越来越大。

但它们为何存在?

人工智能热潮中最有限的资源不是人才或数据,而是计算机。训练前沿人工智能模型需要数十万个 GPU 和大量的算力。这就是为什么许多交易不是以美元而是以吉瓦(GW)来衡量的。千兆瓦是一个惊人的单位:1 GW – 750,000 个家庭的用电量。下一代人工智能数据中心越来越需要 1-4 GW 的站点。OpenAI 计划在德克萨斯州建设的大型站点预计消耗的电力相当于一个小国家的规模。这些站点需要专用变电站、输电线路、冷却场,在某些情况下还需要现场发电。

由于资本支出巨大,人工智能公司需要能够提供现金和基础设施的合作伙伴。云提供商和芯片制造商符合要求,但他们通过将初创企业锁定在大规模、长期的支出承诺中来收回投资。经济学令人望而生畏:麦肯锡估计,到 2030 年,满足全球人工智能计算需求将需要 7 万亿美元的资本支出。贝恩也发出了类似的警告,指出当前人工智能收入与维持该支出所需的未来收入之间的差距每年达数千亿美元。

那么我们是否处于泡沫之中?

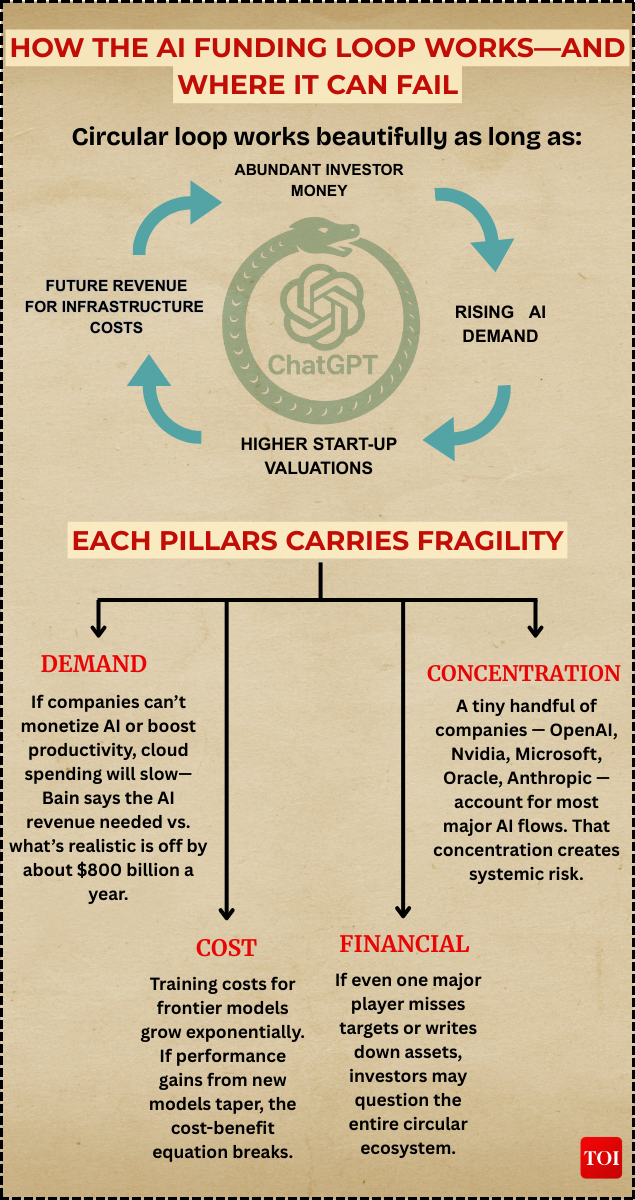

回答是否存在人工智能泡沫的一个简单方法是从生成模型本身开始。例如,当 ChatGPT 被问到“我们是否处于人工智能泡沫之中?”时,它会回答:“是的,(短期内)。”– 短期:是的,存在过度繁荣。一些资金流入了投机领域,并不是每个人工智能初创公司都能生存下来。”ChatGPT 认为。– 中长期:即使出现“流行”或修正,我也不认为人工智能会消失。基础设施(数据中心、芯片、云)和实际用例可能会持续存在并成熟,”它在长期预测中表示。埃隆·马斯克 (Elon Musk) 的 Grok 同意我们正处于人工智能泡沫之中,但他提出了乐观的看法,称这并不是那种不可避免地会导致像互联网泡沫或 2008 年那样的彻底灾难的泡沫。“是的,我认为我们正处于人工智能泡沫之中,尽管不是像互联网泡沫或 2008 年那样不可避免地会导致彻底灾难的泡沫。它更像是建立在真正的技术前景基础上的泡沫、投机性膨胀,估值已经超越了近期现实,而且似乎早就应该进行调整了,”马斯克的聊天机器人说道。

双子座将当前时刻描述为投资者兴奋的小泡沫,而这背后是更大的长期技术变革。在它看来,只有较弱的参与者和短期押注才会面临风险,因为基础技术仍然稳固。但要真正了解是否存在泡沫,我们首先需要看一下投资规模:

市场大于制药公司

没有什么比英伟达更能说明投机规模了。该公司的市值目前超过了整个全球制药行业的总和。对比是惊人的:制药业是一个有着百年历史的行业,需求规范、收入稳定、产品必不可少。英伟达的主题是人工智能计算,其长期商业回报尚未得到证实。投资者已经接受了人工智能将重塑全球经济的想法。但这些估值的巨大规模已导致一些分析师警告称,即使人工智能采用方面的小小失望也可能引发不成比例的大幅调整。据报道,这就是迈克尔·伯里 (Michael Burry) 等以“大空头”闻名的知名投资者做空与人工智能热潮密切相关的公司的原因之一,其中包括与 OpenAI 相关的公司和 Palantir。他的看跌立场表明,并非所有人都相信该行业能够维持目前的速度。

OpenAI 的收入和定价问题

据报道,OpenAI 年收入约为 120 亿美元。对于一家成立八年的公司来说,这个数字代表着巨大的吸引力,但其运营成本仍然超过其收入。训练像 GPT-5 这样的前沿模型需要花费数十亿美元,并且推理费用(运行模型的成本)随着用户需求的增加而增加。这就提出了一个令人不安的问题:提高价格能否缓解 OpenAI 的财务压力?有可能,但要付出代价。OpenAI 的主流立足点在很大程度上取决于消费者的采用和开发人员的使用。其订阅等级、API 定价和企业合同旨在推动销量,而不是最大化利润。价格大幅上涨可能会减缓其整个估值所依赖的增长。此外,该公司面临着激烈的竞争:Anthropic、Google DeepMind、Meta、Mistral 以及快速崛起的开源生态系统。在一个充满炒作和实验的市场中,过于激进地提价可能会导致开发商转向其他地方。因此,OpenAI 陷入了典型的创新者困境:收取更多费用可能会导致规模损失,或者维持低价并烧钱。

甲骨文如何成为一个不太可能的赢家

甲骨文可能是人工智能热潮的不同寻常的受益者,但它与 OpenAI 的纠缠是该行业最具战略意义的举措之一。甲骨文的云业务历来落后于AWS、Azure和谷歌云。进入 AI:OpenAI 合作伙伴关系将 Oracle 重新定位为 GPU 容量的关键提供商,为其数据中心提供高利润的计算工作负载。这个价值超过 3000 亿美元的合作伙伴关系实际上是一个循环:

- Oracle 投资于 OpenAI 所需的基础设施。

- OpenAI 承诺在 Oracle 云上花费数十亿美元来运行其模型。

- 甲骨文获得了一个大客户,并实现了提振投资者信心的叙事转变。

这种安排有利可图,但也存在风险。如果人工智能增长放缓,甲骨文可能会面临基础设施过度建设的情况,这与互联网时代的电信容量过剩相呼应。

互联网泡沫的回声——以及它的破裂原因

这与 20 世纪 90 年代末科技繁荣的相似之处不仅仅是口头上的。其机制是相似的:公司通过投资循环和客户融资计划相互抬高估值。但更重要的教训来自于互联网泡沫破裂的原因。这不是一个因素,而是一系列外部冲击:

- 针对微软的反垄断行动:美国政府的诉讼动摇了整个科技行业的信心。对监管过度的看法促使投资者重新评估风险。

- 企业会计丑闻:MicroStrategy 重述了其财务业绩,引发了整个行业对收入膨胀的恐慌。

- 更广泛的宏观放松:房地产市场开始出现裂缝;利率发生变化;资本成本上升。依赖廉价融资的公司突然发现信贷稀缺。

- 电信过度建设和坏账:思科、朗讯和其他公司向实际上无力偿债的客户提供供应商融资。当这些贷款出现不良时,减记就会呈级联式下降。

扼杀互联网繁荣的不是技术的失败,而是金融脚手架的崩溃。人工智能现在正在构建一个更大、更互联的人工智能。

人工智能是否也面临过类似的冲击?

到目前为止,人工智能行业已经经受住了每一次潜在的颠覆:

- 监管审查声音很大,但并不影响生存。

- OpenAI 的内部治理混乱并没有让公司脱轨。

- 供应链短缺已经放缓,但并未阻止 GPU 的可用性。

- 高利率并没有耗尽人工智能大型项目的资金。

换句话说:外部冲击尚未到来。但历史表明,当投资循环如此紧密地交织在一起时,只需要一次中断、监管打击、流动性紧缩、会计丑闻或人工智能采用突然放缓,系统就会剧烈重新定价。

那么,这是可持续的吗?

投资者意见不一。看涨情况

- 人工智能具有变革性

- 计算需求正在复合增长

- 早期投资将在几十年内获得回报

- 循环交易只是引导超大规模基础设施的一种现代方式

看跌情况

- 该行业的估值依赖于持续的乐观情绪

- 现金流被内部循环所掩盖

- 资本支出要求对于当前收入来说太高

- 一次外部冲击可能引发连锁损失

从这个意义上说,人工智能热潮正处于类似于 1999 年至 2000 年的十字路口:令人眼花缭乱的技术前景与脆弱的金融工程交织在一起。

一场基于循环的革命

循环人工智能融资非常出色、激进,但风险也很大。它实现了科技史上最快的基础设施建设,并将其压缩到短短几年内。但它也创造了一个紧密耦合的金融生态系统,公司之间相互投资、相互购买,并在很大程度上依赖于共同的成功。如果人工智能能够带来其拥护者所预测的生产力激增,那么投资循环将看起来很有远见。如果它动摇了,衔尾蛇最终可能会咬得太紧,并瓦解一代人中最昂贵的技术周期。时间,也许还有外部冲击,将揭示环路弯曲的方向。