浦那,2024 年 12 月 7 日(环球通讯社)——人工智能在金融科技市场的应用尺寸分析:

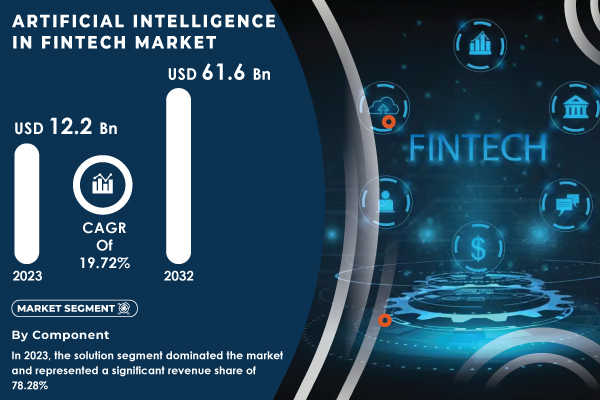

—SNS Insider 报道指出金融科技市场中的人工智能(AI)2023 年估值为 122 亿美元,预计到 2032 年将增长至 616 亿美元,在 2024 年至 2032 年的预测期内复合年增长率 (CAGR) 为 19.72%。Ø

金融机构和金融科技公司寻求提高其产品的效率、准确性和客户体验,推动了金融科技领域对人工智能 (AI) 不断增长的需求。人工智能驱动的技术,例如用于欺诈检测的机器学习算法和用于客户支持的基于人工智能的聊天机器人,正在重塑传统的金融模型,促进行业内的重大转变。人工智能处理大量数据的能力可以实现更精确的风险评估、预测和个性化服务,从而提高客户满意度和运营效率。这使早期采用者在快速发展的市场中具有竞争优势。人工智能在增强整个金融系统的网络安全方面也发挥着至关重要的作用。通过实时检测模式和异常,人工智能对于识别和防止欺诈活动至关重要。此外,人工智能驱动的聊天机器人简化了客户服务操作,让用户能够随时随地解决问题,提高效率和用户体验。随着越来越多的金融机构整合人工智能技术,在政府促进数字化和金融普惠性举措的支持下,市场有望实现大幅增长,进一步推动人工智能在金融科技领域的采用。

人工智能在金融科技中发挥作用的一个关键催化剂是它对普惠金融的影响。人工智能和机器学习使机构能够使用替代数据评估信用度,为没有传统信用记录的个人提供贷款。这使服务不足的人群能够获得贷款、保险和信贷等基本服务,从而促进更大的金融包容性。随着机器人顾问的兴起,人工智能也彻底改变了财富管理,以传统顾问成本的一小部分提供个性化投资建议,使财富管理服务变得更容易获得。这种向自动化财务咨询服务的转变预计将显着增加金融科技领域对人工智能的需求。

此外,人工智能提高金融科技领域决策和运营效率的能力正在推动其广泛采用。金融机构利用人工智能实现流程自动化、最大限度地减少人为错误并增强数据分析能力,从而获得更好的财务预测和见解。随着数据量的增加,人工智能在分析和提取有价值的见解方面的作用将进一步加速市场增长。

获取样本报告人工智能在金融科技市场的应用@一个 https://www.snsinsider.com/sample-request/1259一个

本报告列出的主要参与者分析包括:

- Upstart - 人工智能驱动的贷款发放平台

- 蚂蚁集团-蚂蚁金服的信用评分系统

- Zest AI - 基于人工智能的信用承保软件

- Cognitivescale - 人工智能驱动的金融服务平台

- Kiva - 人工智能驱动的小额贷款平台

- PayPal - 基于人工智能的欺诈检测系统

- 万事达卡 - 人工智能驱动的欺诈预防解决方案

- Credit Karma - 人工智能驱动的信用评分和财务建议工具

- Stripe - AI 支持的支付处理和欺诈检测

- Square - 基于人工智能的支付和销售点解决方案

- SoFi - AI驱动的个人理财和投资平台

- LenddoEFL - 使用替代数据的基于人工智能的信用评分系统

- Betterment - 人工智能驱动的机器人顾问平台

- Wealthfront - 人工智能驱动的自动化投资管理

- Kabbage - 人工智能驱动的小企业贷款平台

- Onfido - 基于人工智能的身份验证和欺诈检测

- IBM - Watson 金融服务

- Nuance Communications - AI 驱动的语音生物识别身份验证

- Clarity Money - 基于人工智能的个人财务管理应用程序

- Finbox - AI驱动的数据驱动的财务分析平台

人工智能在金融科技市场的应用报告范围:

| 报告属性 | 细节 |

| 2023年市场规模 | 122亿美元 |

| 2032 年市场规模 | 6160万美元 |

| 复合年增长率 | 2024-2032年复合年增长率为19.72% |

| 基准年 | 2023年 |

| 预测期 | 2024-2032 |

| 史料 | 2020-2022年 |

| 主要区域覆盖 | 北美(美国、加拿大、墨西哥)、欧洲(东欧 [波兰、罗马尼亚、匈牙利、土耳其、其他东欧国家] 西欧 [德国、法国、英国、意大利、西班牙、荷兰、瑞士、奥地利、其他西方国家欧洲])。亚太地区(中国、印度、日本、韩国、越南、新加坡、澳大利亚、亚太地区其他地区)、中东和非洲(中东[阿联酋、埃及、沙特阿拉伯、卡塔尔、中东其他地区]、非洲[尼日利亚]、南非、非洲其他地区]、拉丁美洲(巴西、阿根廷、哥伦比亚拉丁美洲其他地区) |

| 主要增长动力 | ◈ 更多地依赖人工智能驱动的欺诈检测系统来实时分析交易并增强安全性 疫情和客户对在线解决方案的偏好加速了向数字金融服务的转变。 采用机器学习来分析替代数据源,以进行准确的信用评估并减少违约。 |

您对金融科技市场中的人工智能有任何具体疑问或需要任何定制研究,请立即咨询@一个 https://www.snsinsider.com/enquiry/1259一个

细分分析

按部署

2023 年,内部部署占最大收入份额,超过 57.00%。本地部署帮助企业在金融机构的本地/系统上安装软件或服务。云细分市场预计将在 2024 年至 2032 年期间以最高复合年增长率增长。基于云的人工智能算法从历史数据中学习、识别当前模式并提供建议,从而推动这一增长。云和人工智能有潜力提高数据处理和真实性的生产力、效率和数字安全性,并且这种自动化过程消除了人类在处理数据时所犯的错误。许多金融科技公司通过在金融服务领域利用人工智能在 2023 年取得了进步。例如,菲律宾的联合银行使用基于人工智能的信用评分模型,利用替代数据源来开发信用评分,为无银行账户人群提供金融服务。尚未开发的社区能够通过这一举措获得传统银行系统无法获得的信贷

人工智能托管在云端,可以从过去的经验中学习、提供指导并评估当前的人工智能趋势。例如,2023 年,合众银行与 Microsoft 续签了合作伙伴关系,以加速我们在 Microsoft Azure 上的银行业务转型。此次合作的重点不仅在于加快数字银行领域的创新,还在于更快地扩展新产品并增强银行客户旅程中的体验。美国银行还通过云技术的集成实现了核心工程、安全和风险管理流程的自动化,缩短了推出新服务所需的时间。这也将有助于银行提高数据分析和响应客户的能力,从而做出明智的决策。这符合新兴的数字银行趋势,旨在增强敏捷性和个性化、安全的金融服务体验

人工智能在金融科技市场的应用细分:

按组件分类

- 解决方案

- 服务

- 托管

- 专业的

通过部署

- 本地部署

- 云

按申请

- 虚拟助理(聊天机器人)

- 业务分析和报告

- 客户行为分析

- 欺诈检测

- 量化与资产管理

- 其他的

区域分析

2023年,北美市场占据主导地位,收入份额占全球收入份额超过38.90%。高比例反映了美国和加拿大发达经济体对源自研发的发明的重要性。它们是全球金融科技人工智能技术最具竞争力、发展最快的地区之一。众多为金融行业提供人工智能解决方案的初创公司和新兴企业也在推动这一趋势。

预计 2024 年至 2032 年,亚太地区将以最快的复合年增长率增长。这一上升趋势可能与数字支付的快速转变以及该地区互联网服务的上升趋势有关。由于亚太地区技术进步的不断加强,该地区已成为一个潜在市场。此外,国内企业的快速增长以及政府的利好政策为人工智能在金融科技行业的发展提供了多种可能性。此外,由于主要参与者正在投资该地区的新市场作为其业务战略的一部分,因此区域市场的增长得到了补充。

购买《2024-2032 年金融科技市场分析与展望》中人工智能的企业用户 PDF 文件@一个 https://www.snsinsider.com/checkout/1259一个

最新动态

2024 年 5 月:Lemonade 扩展了其人工智能驱动的保险平台,纳入了新的机器学习模型,可优化索赔处理并改进欺诈检测。

2024 年 7 月:该公司推出了人工智能驱动的汽车保险定价模型,该模型根据驾驶行为提供更加个性化的保费,并集成机器学习来检测欺诈性索赔。

目录 – 主要要点

一、简介

2. 执行摘要

3. 研究方法

4. 市场动态影响分析

5. 统计洞察和趋势报告

6. 竞争格局

7. 人工智能在金融科技市场细分(按组成部分)

8. 人工智能在金融科技市场细分(按部署)

9. 人工智能在金融科技市场细分(按应用)

10. 区域分析

11. 公司简介

12.用例和最佳实践

13. 结论

获取 2024-2032 年金融科技市场分析报告中人工智能的完整报告详情@一个 https://www.snsinsider.com/reports/ai-in-fintech-market-1259一个

[欲了解更多信息或需要任何定制研究,请发送电子邮件至info@snsinsider.com]

SNS 内部提供/咨询服务:

关于我们:

SNS Insider 是领先的市场研究和咨询机构之一,主导着全球市场研究行业。我们公司的目标是为客户提供他们在不断变化的环境中运作所需的知识。为了向您提供最新、准确的市场数据、消费者洞察和意见,以便您能够自信地做出决策,我们采用了多种技术,包括世界各地的调查、视频讲座和焦点小组。