估算 L'Air Liquide S.A.(EPA:AI)的公允价值

主要见解

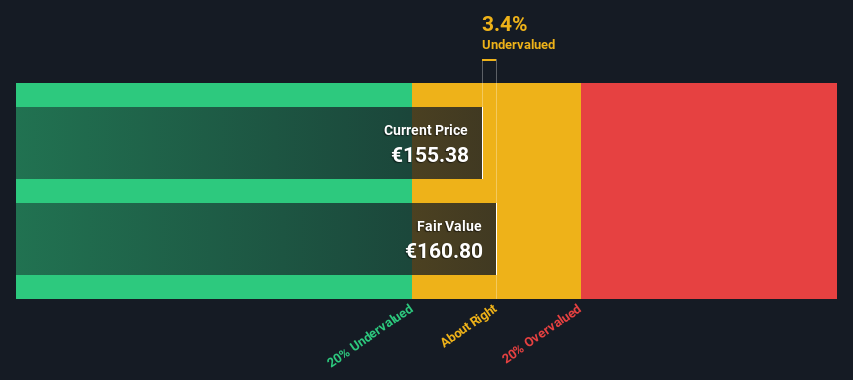

- 根据第二阶段股本自由现金流,液化空气的预计公允价值为 161 英镑

- 当前股价为 155 英镑,表明液化空气集团的交易价格可能接近其公允价值

- AI 分析师目标价为 190 欧元比我们对公允价值的估计高出 18%

L'Air Liquide S.A. 12 月份的股价是 (美国环保局:人工智能)反映它的真正价值是什么?今天,我们将通过预测其未来现金流然后将其贴现到今天的价值来估计股票的内在价值。贴现现金流 (DCF) 模型是我们用于实现此目的的工具。像这样的模型可能超出了外行人的理解范围,但它们相当容易遵循。

我们通常认为,公司的价值是其未来产生的所有现金的现值。然而,贴现现金流只是众多估值指标中的一种,它并非没有缺陷。对于那些热衷于股票分析的人来说简单的华尔街分析模型在这里可能是您感兴趣的东西。

液化空气公司的估值合理吗?

我们使用两阶段增长模型,这意味着我们考虑了公司增长的两个阶段。在初始阶段,公司可能有较高的增长率,而第二阶段通常假设有稳定的增长率。首先,我们需要估计未来十年的现金流。在可能的情况下,我们使用分析师的估计,但当无法获得这些估计时,我们会根据最后的估计或报告值推断出之前的自由现金流 (FCF)。我们假设在此期间,自由现金流减少的公司将减缓其收缩速度,而自由现金流增加的公司将看到其增长率放缓。我们这样做是为了反映出早年的增长往往比晚年放缓得更多。

一般来说,我们假设今天的一美元比未来的一美元更有价值,因此我们需要对这些未来现金流量的总和进行贴现以获得现值估计:

10年自由现金流(FCF)预测

| 2025年 | 2026年 | 2027年 | 2028年 | 2029年 | 2030年 | 2031 | 2032 | 2033 | 2034 | |

| 杠杆自由现金流(–,百万) | Ø2.97b | Ø3.20b | Ø3.92b | Ø4.23b | Ø4.46b | Ø4.64b | Ø4.80b | Ø4.93b | Ø5.04b | Ø5.15b |

| 增长率估计来源 | 分析师x6 | 分析师 x7 | 分析师x3分析师x3 | 预计@5.35% | 预计@4.16% | 预计@3.34% | 预计@2.76% | 预计@2.35% | 预计@2.07% | 现值(百万,百万)折扣 @ 6.1% |

| Ø2.8k | Ø2.8k | Ø3.3k | Ø3.3kØ3.3kØ3.3k | Ø3.2k | Ø3.1k | Ø3.0k | Ø2.9k | (“Est” = Simple Wall St 估计的 FCF 增长率) | 10 年现金流现值 (PVCF) | = Ø31b |

第二阶段也称为终端价值,这是第一阶段之后企业的现金流。

由于多种原因,使用了非常保守的增长率,不能超过一个国家的 GDP 增长率。在这种情况下,我们使用 10 年期政府债券收益率的 5 年平均值 (1.4%) 来估计未来增长。

与 10 年“增长”期相同,我们使用 6.1% 的股本成本将未来现金流折现为当前价值。

终端价值(电视)= 自由现金流2034× (1 + g) × (r × g) = ×5.1b × (1 + 1.4%) × (6.1% × 1.4%) = ×112b

终值现值 (PVTV)= 电视 / (1 + r)10= Ø112b× ( 1 + 6.1%)10= Ø62b

总价值是未来十年的现金流量加上贴现终值的总和,这就是总股本价值,在本例中为 93b。在最后一步中,我们将股权价值除以已发行股票数量。与当前 155 欧元的股价相比,该公司的公允价值较当前股价交易价格折价 3.4%。任何计算中的假设都会对估值产生很大影响,因此最好将其视为粗略估计,而不是精确到最后一分钱。

假设

我们要指出的是,贴现现金流量最重要的输入是贴现率,当然还有实际现金流量。您不必同意这些输入,我建议您自己重新计算并使用它们。DCF也没有考虑行业可能的周期性,或者公司未来的资本要求,因此它不能全面反映公司的潜在业绩。鉴于我们将液化空气集团视为潜在股东,股本成本被用作贴现率,而不是占债务的资本成本(或加权平均资本成本,WACC)。在此计算中,我们使用了 6.1%,这是基于 0.991 的杠杆贝塔值。贝塔系数是衡量股票相对于整个市场的波动性的指标。我们的贝塔值是根据全球可比公司的行业平均贝塔值得出的,限制在 0.8 到 2.0 之间,这对于稳定的业务来说是一个合理的范围。

液化空气集团的 SWOT 分析

弱点

- 过去一年盈利有所下降。

- 与化学品市场中前 25% 的股息支付者相比,股息较低。

机会

- 预计未来 3 年年收入将增长。

- 当前股价低于我们对公允价值的估计。

展望未来:

就构建投资论点而言,估值只是硬币的一方面,它不应该是您在研究公司时考虑的唯一指标。DCF模型并不是完美的股票估值工具。最好应用不同的案例和假设,看看它们将如何影响公司的估值。例如,如果终端价值增长率略有调整,就会极大地改变整体结果。对于液化空气,您应该进一步检查三个相关因素:

- 财务健康:人工智能的资产负债表是否健康?看看我们的通过六项简单检查进行免费资产负债表分析杠杆和风险等关键因素。

- 未来收益:与同行和更广泛的市场相比,人工智能的增长率如何?通过与我们的互动,深入挖掘未来几年分析师的共识数字免费分析师增长预期图表。

- 其他高质量替代品: 你喜欢优秀的全能选手吗?探索我们的优质股票互动列表了解您可能错过的其他内容!

附言。Simply Wall St 应用程序每天对 ENXTPA 上的每只股票进行贴现现金流估值。如果您想查找其他股票的计算在这里搜索。

新的:人工智能股票筛选器和警报

我们新的人工智能股票筛选器每天扫描市场以发现机会。

� 股息强国(3%+ 收益率)

❖ 被内幕人士买入的被低估的小盘股

高增长的科技和人工智能公司

或者根据 50 多个指标构建您自己的指标。

对本文有反馈吗?关注内容? 联系我们直接与我们联系。或者,发送电子邮件至编辑团队 (at) simplewallst.com。

Simply Wall St 的这篇文章本质上是一般性的。我们仅使用公正的方法根据历史数据和分析师预测提供评论,我们的文章无意提供财务建议。它不构成购买或出售任何股票的建议,并且不考虑您的目标或您的财务状况。我们的目标是为您提供由基本数据驱动的长期重点分析。请注意,我们的分析可能不会考虑最新的价格敏感公司公告或定性材料。Simply Wall St 没有持有上述任何股票的头寸。